——移动端消除类游戏市场规模究竟有多大?

——答案是超30亿美元。

值得注意的是这是根据Sensor Tower2018年进入前500名的消除类游戏统计的数据,且不包括中国、日本和韩国。

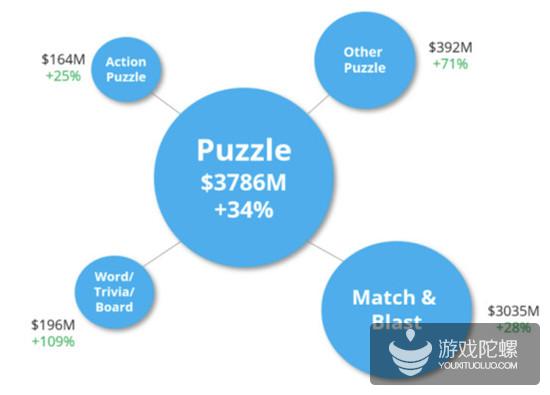

在这份统计中,2018年益智类手游规模超37.86亿美元,其中消除类占了八成份额,达到30.35亿美元。

注:2018年进入前500名的数据,不含中日韩

尤为重要的是,消除类游戏在美国市场扮演着极其浓墨重彩的一笔。根据数据公司GameRefinery的统计显示,美国iOS 2018年Q4各游戏品类内购收入份额对比中,消除类是占比更多的品类,超过了两成,接下来是老虎机游戏,占比12.52%,随后分别是吃鸡类(8.68%)、4X策略类(8.45%)和回合制RPG(5.47%)。

“三足鼎立”后,又添新秀:《Matchington Mansion》累计收入超1亿美元

美国榜单上吸金力度强的消除类游戏当属于King的《Candy Crush Saga》。这款游戏于2012年推出,虽然有着近7年的“高龄”,但是吸金能力依然令人咂舌。

根据Sensor Tower去年10月份的数据显示,这款产品累计营收已经突破了39亿美元,其中在2017年8月至2018年7月底的12个月里,这款游戏收入达到9.3亿美元,成为六年来收入最高的年份,当之无愧为消除类王者。

这款产品的首款续作《Candy Crush Soda Saga》表现同样不俗,是去年Q4美国iOS榜营收第三的消除类游戏。

虽然King在后续也持续推出Candy系列和其他消除类系列,但大多数表现平平,《Candy Crush Jelly Saga》、《Candy Crush Friends Saga》算是表现不错的续作,后者目前仍排在美国iOS畅销榜50名左右。

可以说,King是凭借两款常青树产品撑起了整个“消除帝国”,霸主地位在很长一段时间里无人能撼动。

但总有“破局者”,而这发生在2016~2017年期间,代表厂商是土耳其厂商Peak Games和俄罗斯厂商Playrix。

2016下半年,Peak Games的《Toy Blast》开始崛起,进入了美国iPhone畅销榜前15名,仅次于King的两款Candy消除类产品。2017年,Peak Games推出了续作《Toon Balst》,同样取得成功。目前后者依然排在美国iPhone畅销榜前10。Peak Games之所以能够突围,就在于初始时专注于做一个国家——美国,不断优化。

《Toy Blast》

《Toy Blast》

Playrix的异军突起则让行业人士惊叹,因为它让消除类机制融合其他玩法元素成为了潮流。Playrix在App Annie 2017年度全球52强App发行商中排名第11,预计年收入超过60亿元。

Playrix主要凭借消除类游戏破局,包括《梦幻花园》、《梦幻家园》、《梦想小镇》和《梦幻水族馆》,目前前两款排在美国iOS畅销榜前15名内,后两款则是在前50名内。它的成功法则主要在于创新:核心三消玩法+轻建造元素+每日任务+强叙事剧情。

去年到今年,又一款消除类游戏进入到大众的视野,这就是Firecraft Studios于2017年9月发布的《Matchington Mansion》,目前这款产品排在美国iOS游戏畅销榜第10名左右。

《Matchington Mansion》

根据Apptopia3月底的数据显示,《Matchington Mansion》全球内购累计收入已经超过1亿美元,过半的收入来自美国市场(52.5%),其次是日本市场(15.2%)。这款产品最直接的竞争对手是Playrix的《梦幻家园》。今年2月是《Matchington Mansion》表现最好的月份,营收首次超过《梦幻家园》。

面对《Matchington Mansion》如此强有力的挑战,Playrix不得不更换《梦幻家园》的icon,而新的icon与《Matchington Mansion》的icon就非常相似了。

从左到右:《梦幻家园》旧icon、新icon、《Matchington Mansion》icon

从King的称霸到新秀厂商的崛起,消除类游戏在不断进化中发展,有最核心的消除玩法元素,也有其它逐渐变得更加重要的玩法机制。

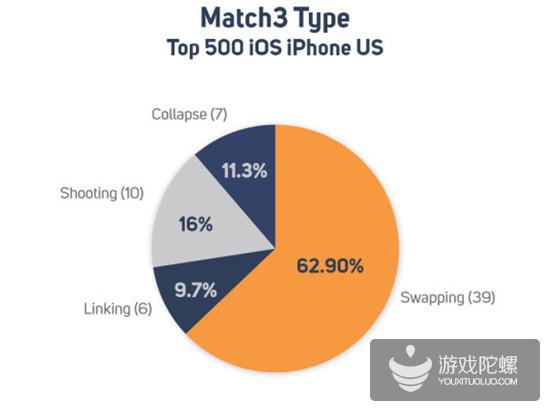

四种主流的消除玩法:交换式最常见,占比超六成

在众多的消除类游戏中,大体上可以分为四种消除机制。

No.1 交换式消除

这是我们最常见的消除方式,也是King最初的Candy系列的核心玩法,就是把至少三个相同颜色的糖果连成一条线来消除。美国iOS畅销榜前500名的消除游戏,63%的采用了这种消除方式。

《Candy Crush Saga》

No.2 射击式消除

泡泡射击类是消除类游戏最早的原型之一。《Panda Pop》、《Bubble Witch 3 Saga》等游戏是这类消除玩法表现比较突出的产品。虽然这个消除机制仅次于交换式,但在美国iOS前500名中,仅16%的消除类游戏采用了这个机制。

《Panda Pop》

No.3 坍塌式消除

这类玩法是两款颜色相同或者是多个颜色相同的的方块在一起就可以消除,代表产品有《Pet Rescue Saga 》、《Toy Blast》、《Toon Blast》等。在美国iOS畅销榜前500名中,有11%的消除类游戏采用了这种方式。

《Toon Blast》

No.4 连线式消除

最后一种方式是连线式消除机制,就是用户通过把相同颜色的块连成线即可消除。这类游戏的代表有《Best Fiends》、《Line Disney Tsum Tsum》等。在美国iOS畅销榜前500名中,有10%的消除类游戏采用这种机制。

《Best Fiends》

总的来说,交换式是被运用最多的消除机制,采用其他消除机制仅部分产品进入了美国iOS畅销榜前500名。

如果我们看过去2年发布的新消除游戏,目前仍在美国iOS畅销榜前200名,基本上都是采用交换式的消除机制,只有一些采用坍塌式消除消除机制的产品在列(《Toon Blast》、《Lost Island: Blast Adventure》),而没有一款是采用连线式或射击式的消除机制。

美国iOS畅销榜前200名,过去两年发布的新品之消除机制分布

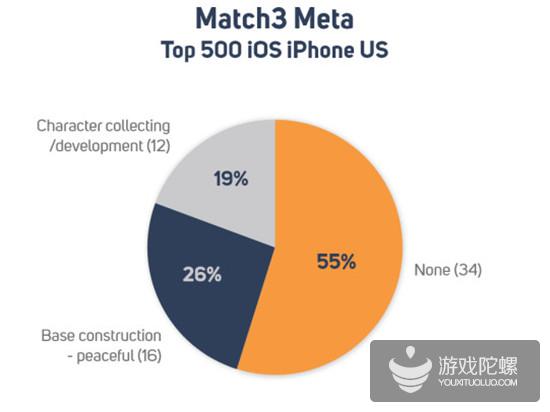

日益重要的融合类玩法元素:建造+收集/升级

随着移动游戏市场的成熟,用户期待有更为深度玩法元素的休闲游戏。在消除类玩法中融合其他玩法元素正被越来越多的开发商采用。

不过在美国iOS畅销榜前500名中,大多数消除类游戏(55%)依然只是纯碎的消除玩法,并未融合其他的玩法。

近几年,融合“建造”元素比如花园、别墅等变的越来越流行。尤其是Playrix的《梦幻花园》可以说是这个流行元素的奠定者。在美国iOS畅销榜前500名中,26%的消除类游戏融合建造元素。

此外,角色收集或升级机制的玩法元素主要运用在消除类RPG游戏中,比如《Empires & Puzzles》。《Disney Emoji Blitz》、《Angry Birds Match》这些消除类游戏则是采用了角色收集作为游戏的核心玩法机制之一。在美国iOS畅销榜前500名中,有19%的消除类游戏采用这个机制。

如果我们看美国iOS畅销榜前200名,一个有趣的现象是,过去两年发布的消除类目前仍然在这个排名区间的,大多数都融合了其它的玩法元素:3款产品包含了角色收集+5款产品融合了建造元素。只有3款是没有融合其他玩法元素的,其中两款(《Toon Blast》、《Cookie Jam Blast》)是续作,另外一款是带知名IP的游戏《Family Guy Freakin’ Mobile Game》。

美国iOS畅销榜前200名,过去两年发布的新品之其他玩法机制分布

根据这个统计结果,如果想在美国市场打造一款消除类游戏,但不融合其他的玩法机制,可能不是一个好的选择。

同样,我们不可忽视这个品类竞争的激烈程度。如果我们看1年前或1年内发布的消除类游戏,会发现只有4款在美国iOS畅销榜前200名,如果看2年前发布的新品,这个数量则上升至11款。这意味着,越来越少的新消除类游戏能够攻入前200名,那些老产品仍旧占据大多数市场份额。

亚洲消除类游戏市场:日本钟爱角色收集元素

跟很多游戏品类一样,消除类游戏同样具有区域性特色。我们看一下日本和中国iOS畅销榜前200名消除类游戏的分类情况。

一个显著的现象是,日本用户喜欢融合了角色收集和Gacha机制的消除类游戏,在前200名区间里,达到了14款,占比达到64%。

《夢王国と眠れる100人の王子様》

在这份统计结果中,我们中国的情况是,有6款消除类产品在畅销榜前200,虽然RPG游戏是我们国内游戏市场极其重要的组成部分,但是这6款消除类游戏,没有一款是融合了角色收集/升级机制,纯消除机制和融合了建造元素的产品各占3款。

当然,无论是西方市场还是东方市场,消除类游戏都是一块巨大的蛋糕,在移动游戏市场早期占据优势的产品比如King的《Candy Crush Saga》或乐元素的《开心消消乐》一直居市场的头部,挑战这些传统霸主的地位并非易事。但是,随着用户习惯的变化,对玩法元素的丰富上有更多需求,其它厂商也并非没有机会。

(注:文章大部分内容来源GameRefinery发布的博文《Match3 - meta layers and matching types》,由游戏陀螺编译,有删减)

关注微信公众号:游戏陀螺(shouyoushouce),定时推送,游戏行业干货分享、爆料揭秘、互动精彩多。

元宇宙数字产业服务平台

下载「陀螺科技」APP,获取前沿深度元宇宙讯息

110777025(手游交流群)

108587679(求职招聘群)

228523944(手游运营群)

128609517(手游发行群)